La existencia de mecanismos alternativos (informales) a los canales oficiales para el intercambio de bienes y servicios es un fenómeno bien documentado en las economías contemporáneas, y los mercados de divisas no son la excepción. Dada su relevancia en sectores clave y su influencia en la política económica, el estudio de los mercados paralelos de divisas ha cobrado gran protagonismo tanto en la literatura económica como en el debate público. Estos mercados no solo impactan a las economías nacionales, sino que también afectan la vida cotidiana de las personas, particularmente en los países en desarrollo, donde su presencia es más marcada debido a una combinación de políticas cambiarias restrictivas y desequilibrios macroeconómicos.

Los mercados paralelos de divisas tienen sus raíces en dinámicas económicas similares a las de otros mercados alternativos. Cuando la demanda de un bien, como las divisas, supera significativamente la oferta, especialmente debido a restricciones o controles impuestos por el gobierno, se crean incentivos para que ese bien se comercie a través de canales informales.

En los últimos años, ha habido un aumento notable en el número de países que exhiben mercados paralelos de divisas, un fenómeno relacionado principalmente con crisis económicas, políticas cambiarias inestables y controles estrictos de capital. Según el Banco Mundial y el Fondo Monetario Internacional, en 2023 se registraron al menos 28 países con mercados paralelos de divisas activos, incluyendo economías como Argentina, Venezuela, Líbano, e Irán, donde las diferencias entre los tipos de cambio oficiales y paralelos son dramáticas, a veces superando el 600 % .

El patrón geográfico de los mercados paralelos ha cambiado a lo largo del tiempo. Mientras que en los años ochenta y noventa América Latina fue la región más afectada, hoy en día estos mercados proliferan en África, Asia y algunos países de América Latina. Estados como Zimbabue, Etiopía, Myanmar y Líbano encabezan la lista de economías con mercados paralelos altamente distorsionados. La expansión de estos mercados en el último decenio, y especialmente desde 2020, se debe en parte a la crisis económica global provocada por la pandemia de COVID-19, que exacerbó los déficits en la balanza de pagos y desestabilizó las monedas locales, obligando a muchos gobiernos a imponer controles de divisas que, en lugar de aliviar la presión, fomentaron aún más la actividad en los mercados paralelos.

En el caso de Cuba, si antes de la crisis económica de los noventa existía un mercado informal de cambio de dólares (o sus equivalentes), este era marginal y no tenía un impacto sustancial en la vida de las personas o en la economía del país. Sin embargo, la crisis propició su fortalecimiento en momentos en los que todavía era un delito la posesión e intercambio de moneda extranjera. A partir de 1993 se eliminan estas restricciones y al año siguiente se crean las Casas de Cambio (Cadeca S. A.) a través de las cuales el Estado ofreció un mecanismo formal para estas operaciones. No obstante, hay que señalar que en aquellos años las transacciones tenían más que ver con las necesidades de los consumidores, y eran escasos los montos que se redistribuían hacia la actividad productiva (incluso privada) a través de este canal. Durante muchos años, el éxito de estas decisiones se reflejó en la casi inexistencia de un mercado paralelo. A partir de 2018-2019 reaparece un circuito informal, que se refuerza como resultado de la autorización del acceso al comercio exterior por parte del sector no estatal en 2020, y la denominada Tarea Ordenamiento en 2021. Esta última, aunque unificó la moneda y los tipos de cambio, tiene lugar en medio de una aguda escasez de divisas mientras que se mantuvo el régimen de tipo de cambio fijo con una tasa que seguía siendo sobrevalorada para las nuevas condiciones económico-financieras. Debido a la importancia de este fenómeno para la economía cubana, resulta relevante considerar la experiencia internacional reciente y las lecciones que se pueden extraer de otros contextos, en tanto este es un fenómeno que se verifica en muchos países contemporáneos.

¿Cuál es su origen?

La comprensión de las lógicas detrás de los mercados paralelos de divisas comienza con la denominada «trinidad imposible», o el «trilema de la política económica», que es un concepto en macroeconomía que establece que es imposible para un país tener simultáneamente tres políticas económicas clave: una tasa de cambio fija, libre movimiento de capitales, y una política monetaria independiente.

En este sentido, se plantea que solo se pueden lograr a la vez dos de estos tres objetivos. Si las autoridades monetarias intentan mantener un tipo de cambio fijo mientras permiten que el capital se mueva libremente, no podrá tener una política monetaria independiente para controlar la inflación o ajustar las tasas de interés a sus necesidades internas. Por ejemplo, bajo este arreglo, si un país aumenta las tasas de interés para combatir la inflación, los inversores extranjeros podrían inundar la economía con capital en busca de mayores rendimientos, lo que forzaría al banco central a intervenir para mantener el tipo de cambio fijo.

Un ejemplo claro de este dilema ocurrió durante la crisis financiera asiática de finales de los años noventa. Los países de la región intentaron mantener tipos de cambio fijos frente al dólar mientras permitían el libre flujo de capitales, pero cuando la crisis golpeó, la falta de control sobre la política monetaria les impidió reaccionar de manera efectiva, lo que agravó la crisis. Este trilema obliga a los países a tomar decisiones difíciles según sus prioridades. Muchos países optan por flexibilizar su tipo de cambio para mantener control sobre su política monetaria, mientras otros, como aquellos en la eurozona, sacrifican la política monetaria independiente para tener un tipo de cambio fijo y libre movimiento de capitales.

A lo largo de los años, los consensos en torno a la política económica han cambiado considerablemente. Con la suspensión del sistema de Bretton Woods en 1971, que permitió la conversión del dólar por oro a una tasa fija, se inauguró una nueva era en la que se dio mayor prioridad al libre movimiento de capitales y a la política monetaria independiente, sacrificando, en muchos casos, los regímenes de tipo de cambio fijo. Esto marcó el comienzo de un enfoque en el que los bancos centrales podían ajustar las tasas de interés según las necesidades internas de la economía, sin preocuparse por mantener una paridad fija con otras monedas. En este nuevo esquema, muchos países optaron por una mayor flexibilidad en sus tipos de cambio, abandonando la rigidez de los sistemas de cambio fijo. Este enfoque permitió a los gobiernos utilizar su política monetaria como herramienta clave para combatir la inflación y estabilizar sus economías.

Sin embargo, este proceso no se dio como una transición directa de tipos de cambio fijos a flotantes. En la práctica lo que se observa es un amplio espectro de opciones que van desde sistemas completamente flotantes hasta aquellos con intervenciones puntuales, como las bandas cambiarias o los tipos de cambio administrados. Muchos países en desarrollo, por ejemplo, han optado por sistemas híbridos en los que el tipo de cambio flota dentro de ciertos márgenes, con intervenciones del banco central cuando se considera necesario. Esto les permite, en cierta medida, mantener el control sobre sus monedas sin renunciar totalmente a los beneficios de un tipo de cambio más flexible, como la absorción de choques externos. Según el Fondo Monetario Internacional, las variaciones en los regímenes cambiarios reflejan la búsqueda de un balance entre estabilidad económica y autonomía monetaria.

Se han identificado varios factores detrás del surgimiento de mercados paralelos. Por ejemplo, cuando los gobiernos implementan controles cambiarios estrictos para proteger sus reservas de divisas, ello conduce a una diferencia significativa entre el tipo de cambio oficial y el paralelo. Un ejemplo claro de esto es el caso del Líbano, donde el diferencial entre el tipo de cambio oficial y el paralelo supera el 600%, lo que refleja una profunda crisis financiera y un colapso de la confianza en las instituciones económicas del país. Este fenómeno no solo afecta a países en conflicto, como Yemen y Siria, sino también a economías emergentes como Nigeria y Argentina, donde los controles de cambio han exacerbado las distorsiones económicas internas.

Otro factor son los desequilibrios macroeconómicos, que en algunos casos se vuelven crónicos, como la alta inflación y los déficits de cuenta corriente, que llevan a los gobiernos a implementar controles cambiarios para estabilizar la moneda, argumentando que esto es imprescindible para sostener el crecimiento y reducir la inflación. Sin embargo, no se abordan los desequilibrios subyacentes, exacerbando el problema. 1

La relación entre una política fiscal expansiva y la demanda excesiva de dinero también es un factor clave en el surgimiento de estos mercados. Cuando los gobiernos adoptan políticas fiscales expansivas, que aumentan el gasto público sin los ingresos correspondientes, se incrementa la demanda interna y las importaciones, lo que ejerce presión sobre las reservas de divisas. La emisión de dinero para financiar déficits fiscales puede resultar en un aumento de la liquidez y en una depreciación de la moneda local, lo que a su vez impulsa la demanda de monedas extranjeras. Este escenario genera tensiones en el mercado cambiario oficial, que, al no poder satisfacer completamente la demanda, alimenta la actividad en el mercado paralelo.

En muchos países en desarrollo, el acceso a divisas bajo el régimen oficial está limitado a sectores específicos o a montos máximos por transacción, lo que genera un racionamiento de divisas. Este racionamiento incentiva la búsqueda de fuentes alternativas para satisfacer las necesidades de divisas que las políticas cambiarias no pueden cubrir. Además, los controles de capitales, implementados para evitar la fuga de divisas, también empujan a los agentes económicos a operar fuera del mercado formal, ya que la necesidad de participar en la economía global para importar bienes esenciales o realizar inversiones internacionales es constante.2

Finalmente, los mercados paralelos también surgen por la desconfianza en las instituciones y políticas gubernamentales. La percepción de inestabilidad política o económica, acompañada de la expectativa de devaluaciones futuras, refuerza la preferencia por la tenencia de monedas fuertes como el dólar o el euro. Los individuos y empresas se anticipan a la pérdida de valor de la moneda local y a la imposición de medidas más estrictas por parte del gobierno, lo que los lleva a adquirir divisas en mercados paralelos como mecanismo de protección. Esta falta de confianza en las políticas oficiales alimenta una mayor demanda de divisas en el mercado paralelo, perpetuando un círculo vicioso que es difícil de revertir sin una corrección estructural de las políticas macroeconómicas y cambiarias.

Consecuencias económicas y sociales

Los mercados paralelos de divisas tienen varias consecuencias económicas importantes. En primer lugar, distorsionan la asignación de recursos en la economía, ya que el tipo de cambio paralelo suele ser significativamente más alto que el oficial. Esta diferencia fomenta la especulación y la búsqueda de rentas, desviando recursos de actividades productivas hacia actividades de arbitraje. Además, estas distorsiones afectan el sector importador, ya que las empresas que no pueden acceder al tipo de cambio oficial deben recurrir al mercado paralelo, lo que incrementa los costos de importación y, por ende, los precios de los productos. Esto genera presiones inflacionarias, especialmente en bienes de consumo importados, impactando negativamente en el poder adquisitivo de la población.

Desde una perspectiva social, la existencia de mercados paralelos exacerba la desigualdad. Los sectores más privilegiados, que tienen acceso a divisas al tipo de cambio oficial o a mecanismos preferenciales, obtienen una ventaja significativa frente a los sectores más vulnerables que no pueden acceder a estos beneficios y deben recurrir al mercado paralelo, pagando precios más altos por las divisas. Esta brecha aumenta la desigualdad económica y estimula la corrupción, ya que aquellos que operan en el mercado oficial se benefician de precios subsidiados, mientras que el resto de la población enfrenta un encarecimiento de bienes y servicios esenciales. Asimismo, la incertidumbre sobre el valor futuro de la moneda local y el acceso a divisas fomenta la informalidad económica, lo que debilita la recaudación fiscal y los ingresos del gobierno.

Finalmente, la proliferación de mercados paralelos socava la credibilidad y efectividad de las políticas económicas. La dualidad en los mercados de divisas refleja una desconfianza generalizada hacia las autoridades monetarias y las políticas macroeconómicas, lo que dificulta la implementación de reformas estructurales necesarias para estabilizar la economía. La pérdida de confianza en las instituciones fomenta la fuga de capitales, ya que los actores económicos buscan protegerse de una posible devaluación o de políticas restrictivas futuras. A largo plazo, esto puede generar un ciclo vicioso en el que la economía se vuelve cada vez más dependiente del mercado paralelo, profundizando los problemas macroeconómicos y debilitando la capacidad del Estado para gestionar de manera efectiva sus recursos económicos.

¿Ilegales o tolerados?

Los mercados paralelos lícitos e ilícitos de divisas se diferencian principalmente en su regulación y en la legalidad de las transacciones que facilitan. Los mercados paralelos lícitos, también conocidos como mercados «informales» u «oficialmente tolerados», operan dentro de ciertos márgenes legales, aunque fuera de los canales oficiales de intercambio establecidos por los gobiernos. Estos mercados suelen surgir en economías con controles cambiarios restrictivos, donde el acceso a divisas en los canales oficiales es limitado. Los gobiernos, aunque no los regulan formalmente, a menudo permiten su funcionamiento, ya que ofrecen una válvula de escape para la oferta y demanda de divisas, lo que reduce la presión sobre los mercados oficiales. En países como Argentina y Nigeria, estos mercados son tolerados como un mecanismo necesario para que empresas y ciudadanos obtengan divisas, dadas las limitaciones en los sistemas oficiales. En Argentina, el «dólar blue» refleja la cotización del dólar en el mercado informal, mientras que el gobierno mantiene un tipo de cambio oficial muy controlado.

Por otro lado, los mercados paralelos ilícitos operan completamente al margen de la ley, facilitando actividades ilegales como el contrabando de divisas, lavado de dinero y evasión de impuestos. En países como Venezuela y Zimbabue, donde las restricciones cambiarias son extremadamente severas, estos mercados han florecido debido a la creciente demanda de monedas fuertes como el dólar estadounidense. Estas transacciones ilícitas crean una economía sumergida considerable que no solo distorsiona los indicadores económicos oficiales, sino que también agrava la inestabilidad económica y debilita el control gubernamental sobre la política monetaria. La existencia de mercados paralelos ilícitos agrava las crisis económicas, incrementa la inflación y fomenta la fuga de capitales, lo que contribuye a un círculo vicioso de deterioro económico.

¿Soluciones?

Los elementos que se presentan a continuación provienen de evaluaciones realizadas por expertos y académicos de diversos países que han experimentado con mercados cambiarios paralelos, algunos de los cuales lograron una transición hacia una tasa de cambio unificada.

La liberalización del tipo de cambio fue más exitosa cuando se integró en un esfuerzo mayor, que incluyó reformas estructurales, disciplina monetaria y fiscal, y apoyo externo. Incluso cuando los sistemas paralelos se implementan como una solución temporal, suelen surgir grupos de interés con suficiente peso político que se oponen a los ajustes necesarios para la unificación, debido a los beneficios que obtienen de las distorsiones en el mercado.3

Respecto al momento para la unificación, no existe un «momento ideal» para adoptar una tasa unificada. Si bien es útil prepararse adecuadamente y mantener una comunicación clara, las condiciones óptimas para la unificación rara vez se presentan todas al mismo tiempo. La voluntad política y el respaldo de actores internacionales clave son fundamentales. En este sentido, una unificación rápida suele ser preferible a un enfoque gradual, ya que este último prolonga la normalización del mercado cambiario. Las crisis o un gobierno con suficiente capital político suelen precipitar movimientos rápidos hacia la unificación.

Sin embargo, en economías con controles cambiarios profundos y distorsiones estructurales, el proceso tiende a ser más prolongado, como se observó en países latinoamericanos durante los años ochenta y noventa, cuando las tasas paralelas dejaron de ser útiles para combatir la inflación y proteger reservas, facilitando la adopción de una tasa unificada. En otros contextos, como algunos países africanos o Turquía en los años ochenta, la unificación fue más gradual debido a instituciones débiles y dificultades de acceso a los mercados internacionales. En general, la tasa unificada debe aproximarse a la tasa de mercado, que generalmente está reflejada en el mercado paralelo, especialmente cuando este está bien establecido y su precio es ampliamente conocido.

Reflexiones para Cuba

Este artículo destaca los aspectos fundamentales de los mercados paralelos de divisas y sus impactos en las economías.

Los mensajes principales pueden resumirse como sigue:

- Los mercados paralelos de divisas surgen debido a desequilibrios económicos. Cuando la demanda de divisas supera significativamente la oferta y la tasa de cambio no se ajusta debido a restricciones impuestas por los gobiernos, se generan incentivos para el comercio informal.

- Los mercados paralelos se relacionan con el «trilema de la política económica», que impide a los países tener simultáneamente una tasa de cambio fija, libre movimiento de capitales y política monetaria independiente.

- Los gobiernos que imponen controles cambiarios estrictos generan una brecha entre el tipo de cambio oficial y el paralelo. La amplitud de esa diferencia puede usarse como una medida de la profundidad de los desequilibrios.

- Políticas fiscales expansivas y déficits insostenibles en cuenta corriente fomentan la demanda de divisas en mercados paralelos al alimentar desequilibrios estructurales, intensificando la presión sobre los tipos de cambio oficiales.

- Los mercados paralelos elevan los costos de importación, impactando la inflación y el poder adquisitivo de la población, especialmente en países dependientes de bienes importados.

- Estos mercados exacerban la desigualdad, beneficiando a quienes acceden a divisas a tasas oficiales y perjudicando a aquellos obligados a operar en el mercado paralelo, aumentando la corrupción y la informalidad.

- En algunos países los mercados paralelos son aceptados, ya que ofrecen una válvula de escape ante las limitaciones del sistema oficial. En otros casos, se llegan a considerar ilícitos, contribuyendo a alimentar actividades ilegales, agravando la inestabilidad y fomentando la fuga de capitales.

- Cuando una economía atraviesa desequilibrios macroeconómicos, no hay soluciones mágicas a corto plazo. La liberalización del tipo de cambio, cuando se acompaña de reformas estructurales, es más eficaz si se implementa rápidamente para evitar distorsiones prolongadas.

- No obstante, en países con instituciones débiles o acceso limitado a mercados internacionales, la unificación ha sido más lenta y prolongada, pero necesaria para estabilizar la economía. En cualquier caso, se pueden implementar soluciones intermedias que sirvan para atender la demanda legítima de actores económicos mientras se ponen en marcha las reformas necesarias para corregir gradualmente las distorsiones.

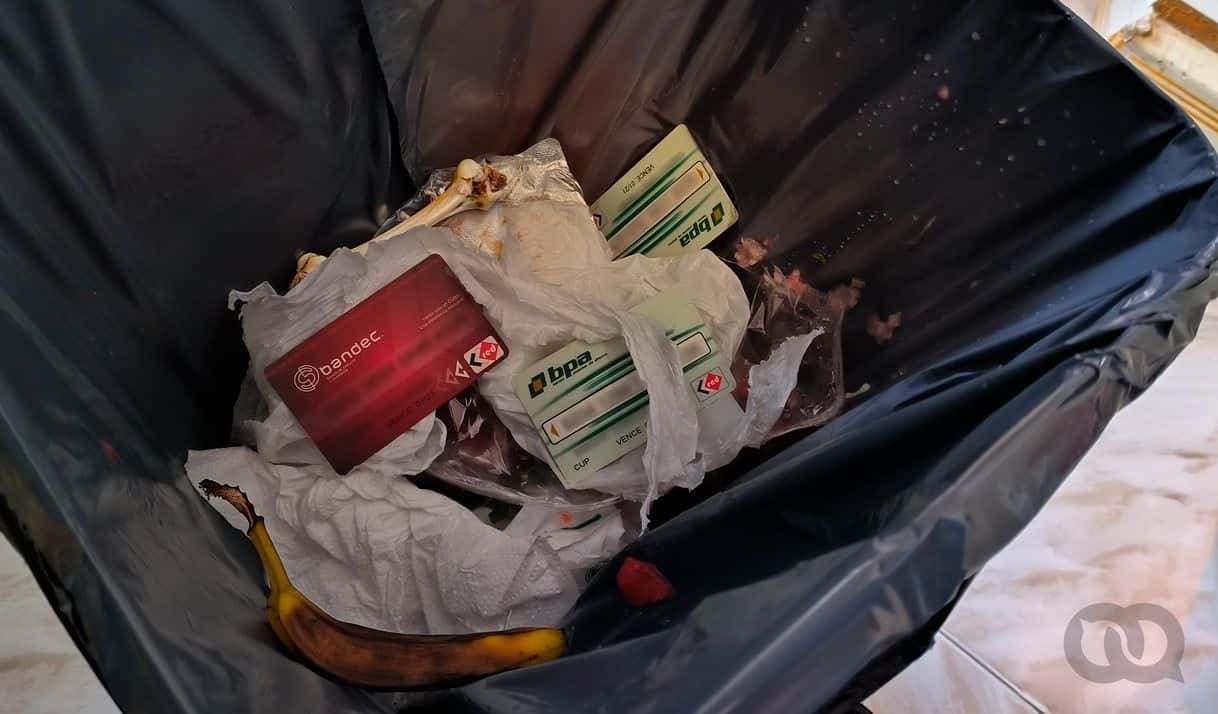

La existencia de un mercado cambiario paralelo en Cuba, por lo menos desde el 2021, constituye una distorsión incompatible con el crecimiento económico y el control de la inflación, como sugiere de forma convincente la evidencia internacional. No es una singularidad del caso cubano. Por otro lado, la insistencia de las autoridades en considerarlo ilegal es un claro retroceso a la época (que parecía superada) en la que portar y cambiar divisas eran delitos. De la propia experiencia cubana de los noventa hay lecciones que extraer, por más que algunas son difícilmente replicables en la actualidad.

Durante poco más de 25 años, el mejor reflejo de una política monetaria y cambiaria atinada fue que no proliferó un mercado paralelo de cambio en el sector de los hogares. Su existencia y el carácter ilícito que se le achaca, ilustran qué poco se ha aprendido en política económica. Lo que sí queda claro es que declaraciones estridentes y respuestas administrativas tienen poca efectividad ante males de fondo.

1 Kiguel, Miguel A.; J. Paul Lizondo y Stephen A. O’Connell. (1997). Parallel exchange rate in developing countries. . St. Martin’s Press. New York.

2 Ibidem

3 Ibidem