Otra de las tantas dificultades que tienen que enfrentar los cubanos en la actual crisis económica es la falta de efectivo de la moneda nacional. Los bancos y los cajeros automáticos no tienen dólares ni euros para atender las necesidades de liquidez de sus clientes, tampoco tienen para entregar pesos cubanos a pesar de que contablemente los depósitos bancarios de la población suman cerca de 90 000 millones de pesos.

«Hay dinero, pero no hay dinero» es la frase que se repite en estos tiempos y la que define otra de las muchas distorsiones del sistema monetario y bancario cubano —junto a las tasas de cambio múltiples, la diversidad de monedas y la imparable inflación—.

La escasez de billetes ha provocado la aparición de un mercado irregular que valoriza el preciado efectivo. En marzo de 2024 se ofrecían alrededor de 120 CUP en cuenta bancaria por 100 CUP en efectivo.

El Banco Central de Cuba (BCC) no ha podido imprimir la cantidad de efectivo que demanda la economía. La tarea es difícil dado que se ha acelerado muchísimo la cantidad de pesos que circulan. Imprimir billetes cuesta recursos en divisas que el Estado no tiene ni para comprar alimentos, medicinas, petróleo ni para pagar sus deudas con los acreedores internacionales.

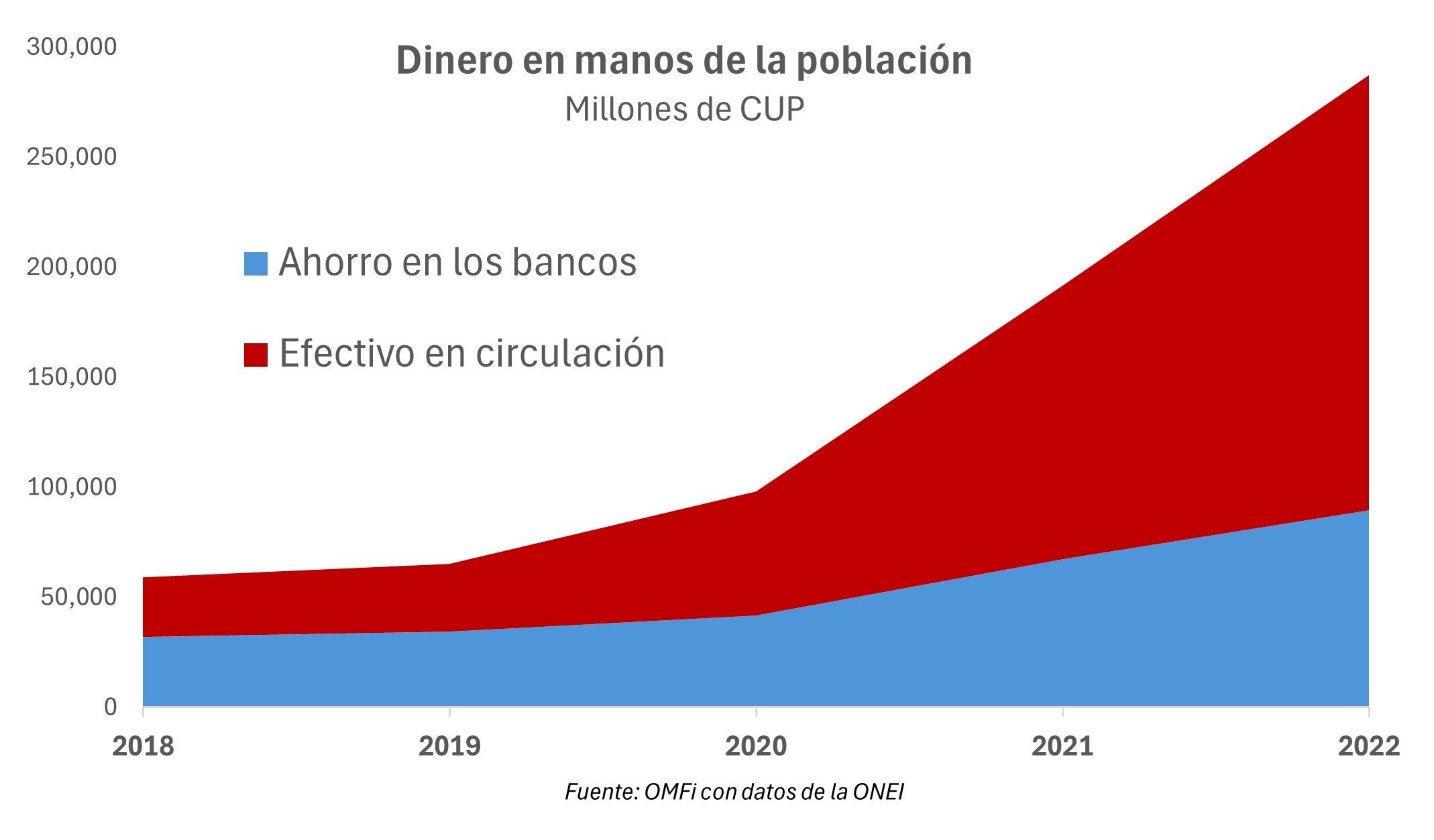

Los datos de la Oficina Nacional de Estadística e Información (ONEI) revelan el desenfrenado incremento de la cantidad de dinero. En 2018 había cerca de 59 000 millones de pesos en poder de la población. En 2022 la cantidad había crecido hasta más de 287 000 millones de pesos (4.9 veces).

En los datos históricos de 2000 a 2019 se observa que la cantidad de dinero en manos de la población (efectivo y cuentas de ahorro) creció a un ritmo anual del 10 %. En cambio, de 2020 a 2022 el crecimiento promedio de la cantidad de dinero se disparó hasta un 64 % cada año.

Junto a la excesiva expansión de la masa monetaria, ha ocurrido un cambio sustantivo en la composición que complica mucho más la tarea del Banco Central. En 2018 y 2019 la cantidad de dinero se distribuía casi en partes iguales entre cuentas de ahorro en los bancos y efectivo en circulación. Pero de 2018 a 2022 la importancia relativa del efectivo dentro del total de cantidad de dinero creció extraordinariamente, de 46 % en 2018 subió hasta llegar a representar casi un 70 % del dinero en manos de la población en 2022.

Factores que explican el aumento de la cantidad de dinero y la necesidad de efectivo

El desequilibrio monetario que produce la escasez de efectivo en pesos cubanos en los bancos y en los cajeros se debe a una confluencia de factores. Hay que tomar en cuenta tanto la oferta de dinero (emisión) como la demanda (necesidad de usar más efectivo). A continuación se relacionan los factores más importantes.

Déficit fiscal

Los desbalances del presupuesto de cualquier Estado (más gastos que ingresos) desestabilizan y generan problemas en la economía. En el caso cubano —en el que el Estado tiene un papel mucho más preponderante y ha perdido la capacidad y credibilidad para financiarse con créditos—, los problemas que causa son mucho mayores. Desde 2015, el Gobierno de La Habana comenzó a violar los límites de lo que se considera un bajo déficit fiscal (cerca del 3 % del producto interno bruto [PIB]) y al parecer olvidó las experiencias inflacionarias de los altos déficits fiscales en los años noventa.

Desde 2017, el déficit fiscal superaba el 8 % del PIB; en 2020 (acrecentado por la pandemia) llegó al 17.7 % del PIB y en los años subsiguientes se mantuvo por encima del 10 % del PIB. Para 2024, se estima que pudiera ubicarse entre el 15 % y 18 % del PIB. El exceso de gasto público se financia con emisión de dinero desde el Banco Central (monetización). Solamente desde 2019 hasta 2023 se han emitido más de 250 000 millones de pesos para financiar el desbalance presupuestario del Estado cubano y para 2024 planificaron otra emisión de más de 140 000 millones.

Es diferente emitir dinero —que en un inicio puede hacerse a través del dinero bancario y digital— que imprimir billetes. A través de anotaciones contables, el Banco Central entrega los recursos financieros al presupuesto, pero luego el dinero se usa para pagar salarios, pensiones, comprar alimentos a los campesinos y contratar servicios a las mipymes, entre otras operaciones que en muchos casos conlleva la futura transformación del dinero bancario en efectivo. Es entonces cuando se generan los problemas con la disponibilidad de billetes.

En pocas palabras, el Gobierno emite dinero de forma desproporcionada, pero no tiene los recursos para imprimirlo. No hay dólares para sufragar los gastos de la impresión de pesos.

Inflación

La persistente inflación de tres dígitos y la depreciación de la tasa de cambio informal acrecientan la necesidad de mayores volúmenes de dinero para comprar igual cantidad de bienes, de servicios y de divisas. De 2019 a 2022 los precios habían crecido más de 11 veces, lo que incrementó la necesidad de efectivo para hacer frente a las transacciones regulares de cualquier hogar.

Sector privado y economía informal

La economía cubana experimenta un cambio estructural luego de la mayor apertura del sector privado y de la multiplicación de las mipymes. El sector opera con mecanismos de pago diferentes a los de la empresa estatal, en la que el efectivo es mucho más necesario para el funcionamiento. La economía informal también ha crecido en medio del desabastecimiento en los mercados formales. Debido a la desactualización de las tasas de cambio oficiales, las mipymes y diversos actores realizan transacciones cambiarias en un mercado paralelo a las casas de cambio y los bancos, que en gran parte funciona en efectivo.

Tarea Ordenamiento

La reforma monetaria de 2021 implicó la desaparición del CUC y su sustitución por el peso cubano, lo cual obligó a emitir y a imprimir una cantidad considerable de pesos cubanos. Un efecto colateral fue la evaporación del 80 % del poder adquisitivo de las cuentas bancarias, lo cual dañó ostensiblemente la confianza en los bancos. Si bien no es la única explicación, la falta de confianza también ayuda a explicar el cambio en la composición relativa de la masa monetaria a favor del efectivo y en detrimento de las cuentas de ahorro.

Denominación de los billetes

A pesar de la inflación y del incremento de la demanda de efectivo, el Gobierno cubano se ha resistido a imprimir billetes de más alta denominación. El billete de mayor denominación es de 1 000 CUP, lo que equivale a menos de 3 USD según la tasa de cambio informal actual.

Tecnología y costos de transacción

La caída relativa de la demanda de cuentas de ahorros también obedece a los altos costos de transacción (colas, tiempo, desplazamiento) para extraer efectivo de los bancos o para encontrar un cajero automático con disponibilidad de billetes. Los atrasos tecnológicos que persisten en los sistemas de pagos digitales y en la banca online (a pesar de los esfuerzos oficiales y las mejorías puntuales), así como la intermitencia de las telecomunicaciones son otras razones que tienen los cubanos para mantener el dinero fuera de los bancos.

Tasas de interés reales negativas

Se trata de un factor poco mencionado pero no menos importante. A pesar de la altísima inflación, las tasas de interés nominales en los bancos se han mantenido fijas. Lo anterior implica que, en términos reales, sean tasas extremadamente negativas. Las personas pierden dinero por tenerlo en el banco, dado que su poder adquisitivo disminuye cada día debido a la inflación. Los bancos no han compensado las pérdidas de los ahorradores mediante el ajuste de las tasas a la nueva realidad monetaria que vive el país. La política monetaria cubana, a diferencia de lo que sucede en otras economías, no ha empleado las tasas de interés como instrumento de control monetario, de la demanda de dinero y de la inflación.

El origen de la escasez de efectivo es el exceso de emisión de pesos para financiar el agujero financiero en las cuentas del Estado en momentos en los que, además, se produce una recomposición de la masa monetaria a favor del efectivo —debido a la expansión del sector privado, a la economía informal, a la desconfianza y a las dificultades tecnológicas del sistema bancario—. El exceso de emisión monetaria, a su vez, alimenta la inflación de tres dígitos y la depreciación de la tasa de cambio informal, lo cual amplifica la necesidad de billetes que el BCC no ha podido imprimir.

El incumplimiento de la demanda de efectivo no detendrá la inflación ni la depreciación de la tasa de cambio ni la economía informal. Solamente hace más agobiante la vida de los cubanos y añade otra fuerza recesiva en la actividad económica del sector privado. Una vez más, las soluciones apuntan a la urgencia de aplicar un programa de estabilización macroeconómica de amplio alcance.

Comentarios

En este sitio moderamos los comentarios. Si quiere conocer más detalles, lea nuestra Política de Privacidad.

Tu dirección de correo electrónico no será publicada. Los campos obligatorios están marcados con *

Ani

Barcelonista100%

Estela

Ana

Justo

Sanson

Ray

Marta Rosario Leyva Rangel

Hilda Freyre Brito

Gilberto

Robert

Juan Carlos Moreno Nistal

Carlos Nistal

Belkis carmenate

Fransua

Ulises31

Jorge Luis

Luis Manuel Tejeda Sobrino

Papo

Robiel Beltran

lucho

Rolando Gómez Sojo

Alain Morales

Maria

Albio

Mirta.

Mirulgia Martínez Lescaille

Delvis

V

Angel

Licet cristina gonzalez cardoza